La inexplicable economía argentina lleva a paradojas como que alguien que invierte $100.000 a un plazo fijo de 30 días se lleve como renta adicional, por la reciente suba de tasas de interés, apenas un equivalente a tres alfajores. Un ejemplo de escasez que rememora la antológica frase de Luis Brandoni en la película “Esperando la Carroza”, en la que se refería a la “miseria” que significaba comprar tres empanadas para cuatro personas.

Un hecho que refleja la distorsión de precios, el atraso de los salarios y una ecuación para los ahorristas respecto a que las inversiones en pesos corren detrás de la inflación y que no brindan demasiadas soluciones para proteger la depreciación de los ingresos.

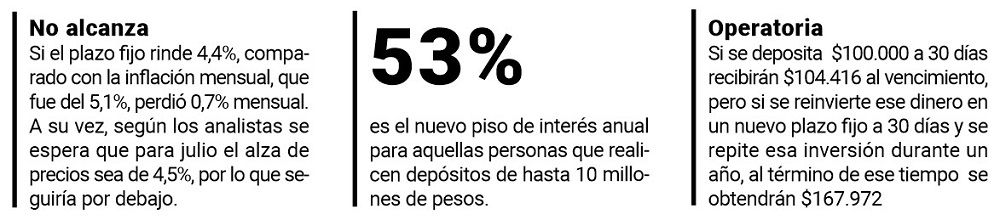

En concreto, el último jueves 16 de junio, el Banco Central subió los rendimientos de las colocaciones de los plazos fijos desde el previo 48% hasta el 53% anual. Alza que representa 5% más de lo que venían rindiendo en la previa.

Es decir, aquel ahorrista que en la previa al incremento de tasas de este mes realizaba una colocación tradicional a 30 días, por un monto de $100.000, obtenía $104.000. Un rendimiento de $4.000, o 4% mensual.

Con la reciente suba de los rendimientos, hoy un plazo fijo tradicional paga una renta mensual de 4,42%. Por lo tanto, en la actualidad genera un capital de $104.417, o un adicional respecto a lo invertido de $4.417.

Es decir, $417 “extra” respecto a lo que el plazo fijo pagaba antes de la última suba de tasas.Un dinero agregado que apenas representa un poder de compra de 2 alfajores Premium, debido a que el precio en los comercios y supermercados de un Havanna o un Cachafaz, se acerca a los $200 por unidad.

Y si se elige alguna de las marcas masivas, como Milka o Terrabusi, que en los mercados de cercanía se venden a $130 cada uno, el “extra” que en el presente brinda un plazo fijo posibilita comprar sólo 3 alfajores.

Cabe recordar que el monto de $100.000 utilizado en el ejemplo para analizar el rendimiento de una colocación tradicional, es el equivalente de lo que necesita una familia por mes para solventar el costo de una canasta básica y no ser considerada pobre.

Por detrás de la inflación

El principal aspecto que preocupa a los ahorristas es que, pese a la suba de las tasas de interés de los plazos fijos durante los últimos meses, los rendimientos otorgados no logran equiparar a la inflación registrada.

De hecho, los actuales 4,42% que brinda por mes una colocación tradicional, queda por debajo respecto a los 5,1% de alza de los precios al consumidor registrados por el INDEC en mayo pasado.

Y de acuerdo al último Relevamiento de Expectativas de Mercado (REM), publicado a inicios de mes, la encuesta efectuada por el Banco Central entre un grupo de 40 economistas espera una inflación de 5% para junio y 4,5% para julio.

Es decir, cifras proyectadas de incrementos para los precios de la economía que, de antemano, superarán a la nueva tasa de interés que pagan desde el 21 de junio los plazos fijos tradicionales.

Una forma de confirmar que estos instrumentos de ahorro no evitan una pérdida del poder adquisitivo del monto depositado.

Incluso, la consultora Ecolatina acaba de publicar un informe en el que detalla que el IPC de Gran Buenos Aires creció 5,6% en la primera quincena de junio respecto al mismo período del mes anterior.

Según los especialistas

Al respecto, iProfesional consultó a reconocidos economistas sobre este “efecto impactante” que trae a los ahorristas conocer que la nueva alza de tasas de interés de un plazo fijo de $100 mil, apenas brinda una renta adicional que permite comprar 3 alfajores.

“La suba de tasas es una medida bienvenida, pero en el actual contexto peca de insuficiente. Así, para evaluar si gana o pierde contra la inflación, lo importante a tener en cuenta es el horizonte de inversión. A 30 días, la tasa efectiva ahora pasó a ser de 4,36% versus la anterior 3,95%, pero el mercado espera una inflación en junio de 5%”, resumió Isaías Marini, economista de Econviews. Y completó: “Es factible que en alguno de los próximos meses termine levemente por encima, pero será algo puntual. Si se renueva el plazo fijo por 3 meses, se puede esperar un rendimiento de 13,6%, mientras que la inflación acumulada estaría encima del 14%”.

Por el lado de María Castiglioni Cotter, economista y directora de C&T Asesores, acotó que la tasa efectiva anual (TEA) de un plazo fijo se ubica en el 68% anual, “una renta que, pese a la suba anunciada por el Banco Central, sigue por debajo de las estimaciones de inflación para los próximos 12 meses, que superan el 70%. Es decir, mantiene a los rendimientos mensuales en negativo”.

Los efectos secundarios

A la hora de analizar la suba de tasas efectuada por el BCRA, Diego Piccardo, economista de la Fundación Libertad y Progreso, considera que “no servirá demasiado para bajar la inflación”.

Es más, “dada la ‘bola de nieve’ de las Leliqs, la suba de la tasa de interés termina acelerando el crecimiento de la deuda remunerada que ya representa una base monetaria y media. De esta manera, la medida se podría traducir en pan para hoy y hambre para mañana. Si bien es cierto que incrementa la demanda de pesos dado el mayor rendimiento relativo, también es cierto que alimenta las expectativas inflacionarias futuras frente a una hipotética monetización de Leliqs”, analiza este experto.

Así, acota que “la jugada del Banco Central tiene otro objetivo, además de ayudar desde su lugar a la baja de la inflación”.

Según Piccardo, dado que la tasa de interés se ubica en 53% y la tasa de Leliqs es de 52%, “a los bancos que captan depósitos no les conviene adquirir Leliqs, ya que estarían obteniendo un rendimiento negativo”.