La Argentina cuenta con reservas internacionales brutas cercanas a los USD 37.000 millones en su Banco Central. Este monto equivale a poco menos del 7% del PBI, estimado en unos USD 550.000 millones -al tipo de cambio oficial-, y a casi nueve meses de importaciones.

No obstante, en un análisis pormenorizado se advierte que los activos externos del BCRA están integrados en su mayor parte por préstamos -como el “swap” (canje) de monedas con China- y depósitos privados. Si éstos son descontados, las reservas netas se achican a unos USD 5.000 millones, mientras que las estrictamente líquidas son nulas. Estos USD 5.000 millones, representan un 1% del PBI y sólo cubren un mes de importaciones.

Un informe del Grupo de Estudios de la Realidad Económica y Social (Geres) destaca que según el último balance del Banco Central, actualizado al 23 de julio, las reservas totales llegaban a USD 39.718 millones, mientras que las reservas netas contabilizaron unos USD 5.069 millones. Dentro de este último ítem figuran USD 3.424 millones correspondientes a oro y USD 5.544 millones equivalentes en DEG (Derechos Especiales de Giro) del FMI. Sin estos aportes, la posición estrictamente líquida cae a zona negativa en 3.900 millones de dólares.

Comparación regional

Las reservas internacionales brutas de Brasil llegan a USD 353.169 millones, que representan el 24,4% del PBI, estimado en 1,44 billones de dólares. La posición en divisas suma USD 306.127 millones, el 86,7% del total.

En Chile alcanzan a USD 45.810 millones, de los cuales el 91,4%, unos USD 41.880 millones son divisas, el total equivale a 13,7% del PBI chileno, estimado en unos 305.000 millones de dólares. En agosto de 2021 Chile recibió DEG (Derechos Especiales de Giro) del FMI por el equivalente a USD 2.371 millones, que integran reservas.

En Colombia las reservas brutas alcanzan los USD 57.170 millones y las reservas netas -sin préstamos- alcanzan los USD 56.602 millones. Significan el 18,2% del PBI, estimado en unos USD 314.320 millones de dólares. Según el Banco de la República, “las reservas internacionales son los activos externos bajo el control de las autoridades monetarias, expresados principalmente en divisas -moneda extranjera y depósitos y valores en moneda extranjera-, el oro monetario, los Derechos Especiales de Giro (DEG), la posición de reserva del FMI y otros activos. Para que un activo externo sea parte de las reservas internacionales se requiere que las autoridades tengan un control directo y efectivo sobre el activo, y que se pueda disponer de inmediato con el fin de corregir desequilibrios de la balanza de pagos”.

El Banco Central del Uruguay informa reservas por USD 16.290 millones, de los cuales, poco menos de la mitad, unos USD 7.265 millones, corresponde a la posición neta, es decir activos externos sin contrapartida de los sectores público y financiero.

El Banco Central del Paraguay dio cuenta de que un saldo de Reservas Internacionales Netas de USD 8.459 millones, que crecen a USD 9.661 millones si se le suma la tenencia de oro. Según datos de Reuters, este monto representa casi ocho meses de importaciones. Además, equivalen al 23% del PBI, estimado en unos 41.935 millones de dólares.

El Banco Central de Reserva del Perú cuenta con activos internacionales brutos por USD 73.420 millones, equivalentes al 34% del PBI, estimado en unos USD 217.000 millones; y a 7 meses de importaciones.

El Banco Central de Bolivia informa sus Reservas Monetarias Internacionales, que alcanzan unos USD 4.753 millones, equivalentes al 12% del PBI y que “permiten cubrir seis meses de importaciones, por encima de la métrica tradicional internacional para evaluar el nivel mínimo de reservas con relación a importaciones establecido en tres meses, constituyéndose así en un importante sustento de la economía”, según consignó la entidad. De dicho monto, unos USD 326 millones corresponden a 230 millones de DEG del FMI.

Si se le suma la tenencia de oro valuada en USD 2.527 millones, las reservas internacionales totales de Bolivia ascienden a USD 6.752 millones. El Banco Central boliviano explica además que “invirtió las Reservas Internacionales manteniendo los criterios de seguridad, liquidez y diversificación, a través de inversiones de elevada calidad crediticia, garantizando la adecuada provisión de moneda extranjera en el país”.

Cepo cambiario, un enemigo

¿Por qué a la Argentina se le dificulta acumular reservas, mientras que los vecinos de América Latina mantienen tanto la estabilidad en los activos de sus bancos centrales como en sus monedas y baja inflación?, en particular en términos del tamaño del PBI y de la capacidad de pago de las importaciones?

Una gran diferencia es la prudencia fiscal. El fuerte rojo de las finanzas públicas de la Argentina, financiado con emisión monetaria, multiplica por seis a la tasa de inflación doméstica respecto de la media latinoamericana. La segunda, y más evidente, es el control de capitales argentino o “cepo”. La regulación cambiaria atrasa al valor del dólar respecto de la inflación, lo que se vuelve en una promoción de las importaciones y un castigo a las exportaciones, con el consecuente desequilibrio en la balanza de pagos y caída de reservas. Una tercera distorsión que traba el ingreso de divisas viene por el lado de las regulaciones al comercio exterior -muchos rubros necesitan importar para poder exportar- y las retenciones que esmerilan la renta exportadora.

Aldo Abram, director de la Fundación Libertad y Progreso, dijo que desde los EEUU se ejecutó una fuerte emisión monetaria a partir de 2020 para darle contención a una economía en recesión por la pandemia.

“La inflación (global) está mostrando que hubo una inundación de divisa dura, un exceso de liquidez. Ahí se empieza a entender por qué al resto del mundo en realidad no le costó mantener las reservas e incluso las incrementaron, porque cuando hay exceso de liquidez por la emisión de los bancos centrales de los países desarrollados, los rendimientos son ínfimos en los países seguros. Entonces, ese flujo de fondos va a los países emergentes básicamente, que son más riesgosos pero dan más rendimiento”, indicó.

“Esto hizo ‘llover’ dólares en todas las economías de América Latina, en los emergentes”, agregó Abram, quien enfatizó que este flujo hizo subir las cotizaciones de las exportaciones argentinas, pero “la lluvia de dólares que hubo alrededor a nosotros no nos tocó porque somos un país ‘fugador’ de capitales, porque tenemos cepo, que en la medida que se lo trata de sostener en el tiempo lleva a que cada vez haya más escasez de dólares. Y por otro lado, las políticas del Gobierno llevan a que haya cada vez más fuga de ahorros e inversiones de argentinos y extranjeros”.

“La raíz del problema radica mayormente en los incentivos a los que se enfrentan tanto exportadores como importadores. Mientras que los primeros se encuentran afectados no sólo por el diferencial de tipo de cambio sino también por las retenciones, los últimos aprovechan el dólar subsidiado para adelantar compras en el exterior, lo cual se presenta hoy como la mejor alternativa para manejar los excesos de liquidez ante la falta de instrumentos de inversión que ofrezcan rendimientos reales y no representen una alta exposición al riesgo soberano o de inflación”, consideró Esteban Domecq, de la Consultora Invecq.

“La realidad muestra que seguir aplicando parches en una economía que funciona sobre la base de incentivos contradictorios no hace más que agravar el problema”, dijo Domecq, para quien “la situación macroeconómica deja en evidencia la ausencia de un plan por parte del Gobierno, el incumplimiento y las falencias del programa con el FMI y la falta de respuestas efectivas por parte de la nueva gestión económica”.

“A pesar de contar con la mejor liquidación del agro de la historia argentina, en el período de enero a junio el Banco Central no logra recuperar terreno en el mercado de cambios: su intervención acumulada se ubica más de USD 6.000 millones por debajo del año pasado y en julio debió vender USD 1.000 millones”, consignaron desde Consultatio Plus.

“La crisis exacerbó una dinámica que ya era preocupante, pero lo más alarmante es que el panorama hacia adelante no mejora. De mantenerse la política cambiaria actual -y con la estacionalidad en contra-, el BCRA se perfila a finalizar 2022 con reservas netas negativas y muy lejos de la meta acordada con el FMI”, agregaron desde Consultatio Plus.

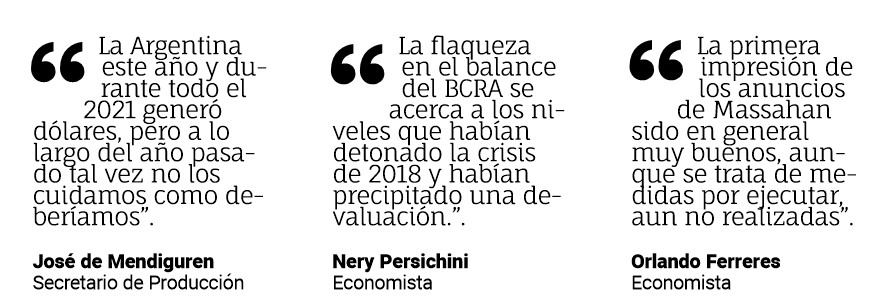

“La flaqueza en el balance de la autoridad monetaria se acerca a los niveles que habían detonado la crisis de 2018 y habían precipitado una devaluación para licuar fuertemente los pasivos monetarios. Por supuesto que, en aquel momento, el contexto macro era diferente: no había cepo, el dólar unificado valía $124 a precios de hoy y había USD 30.000 millones de reservas netas en las arcas del Central”, evaluó Nery Persichini, Head of Research & Strategy de GMA Capital.

Sin devaluar

El secretario de Producción, José Ignacio de Mendiguren, sostuvo este sábado que el Gobierno no propiciará un alza brusca del tipo de cambio oficial, al afirmar que “el dólar va a seguir a 130 pesos”.

“Esta semana tienen que estar funcionando las medidas que anunció Sergio Massa), afirmó, y agregó: “Si no crecemos fuerte en la producción no se pueden hacer esas medidas. Uno de los problemas de la producción es la falta de dólares para importar insumos. Esto es coyuntural no estructural”.

“El año pasado no cuidamos los dólares que habíamos generado. Si se mantiene el nivel de producción para fin de año vamos a exportar 90 mil millones de dólares se espera que deje un saldo en la balanza comercial de 12,13 mil millones de dólares”, evaluó.

Además, de Mendiguren anticipó: “Para quienes deban importar, el dólar va seguir en 130 pesos”.

Por otra parte, admitió que, tal como había señalado Cristina Fernández de Kirchner, se estaba produciendo un “festival de importaciones”. Sobre esto, De Mendiguren dijo: “Es una realidad y los hechos lo están demostrando. Ya se han detectado muchas cosas que no son opinables ni ideológicas, es una realidad. Se fueron muchos dólares que hoy podríamos tener para tener importaciones legítimas”.

Leliq: el otro gran problema

Una de las cartas fuertes del plan del nuevo equipo económico para ajustar las cuentas públicas y cumplir con el 2,5% de déficit fiscal acordado con el FMI es el rediseño del plan de subsidios, que no sólo hará pagar la tarifa plena a quienes no se inscribieron para recibirlos sino que pondrá topes al consumo de gas y electricidad para quienes sí los reciban. Con esa decisión, el Gobierno planea ahorrar $500.000 millones en lo que resta del año, equivalente a 1% del PBI. Pero esa cifra tan impactante parece diluirse dentro del complejo panorama monetario y fiscal que tiene en el centro a la deuda del Banco Central.

Para afrontar los intereses del enorme stock de 7 billones de pesos entre ambos instrumentos de deuda (las Leliq y los Pases pasivos), el BCRA debió emitir $447.000 millones durante junio y julio. Y con el último aumento de la tasa de política monetaria que decidió el BCRA días atrás y que la llevó del 52% al 60%, a partir de agosto las Leliq generarán intereses por $355.000 millones, muy por encima de los $226.000 que había debido pagar en julio.

Un informe de Ieral pone en números la dimensión del desafío que el nuevo equipo económico tiene por delante. “En el acumulado de junio y julio, por lejos la principal fuente de emisión monetaria ha sido la intervención del Banco Central en el mercado secundario de deuda interna, recomprando bonos del Tesoro del que se desprendían los operadores privados. En los últimos 60 días esas intervenciones insumieron $1,26 billones. El costo de los intereses explica la emisión de $447.000 millones en el acumulado de junio y julio”.

Discussion about this post